L’eterno dilemma di chi cerca casa è: meglio comprare accendendo un mutuo o andare in affitto? Un’analisi di Tecnocasa mette a confronto la convenienza tra l’acquisto o la locazione a Roma e Milano.

Affitto o acquisto a Milano

Oggetto dell’analisi dell’Ufficio Studi di Tecnocasa sono un bilocale di 55 mq e un trilocale di 90mq in un zona semicentrale di Milano.

Bilocale – Acquisto

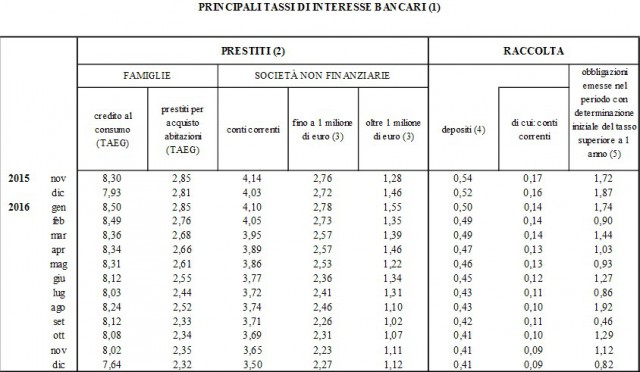

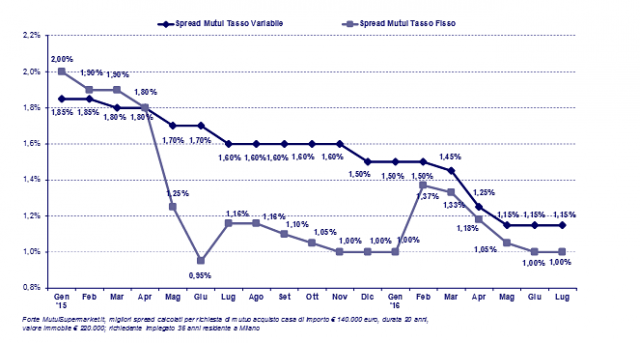

L’immobile costa 220.000 € e l’acquirente ricorre ad un mutuo a tasso fisso di 25 anni che finanzia il 78% del valore, pagando una rata di mutuo di 755 €. Possiede quindi un capitale a disposizione di 60.000 €. L’importo del mutuo comprende anche le spese legate all’acquisto dell’immobile: notaio, intermediazione immobiliare, imposte e bolli.

Egli pagherà i costi legati all’acquisto della casa e all’accensione del mutuo e avrà un beneficio fiscale grazie alla detrazione degli interessi passivi. Inoltre dovrà pagare le spese di gestione dell’immobile (manutenzione straordinaria e assicurazione). Per calcolare il valore futuro dell’ immobile abbiamo considerato una rivalutazione annua pari alla media dell’indice Istat degli ultimi 10 anni.

Bilocale -Affitto

Chi opta per la locazione paga un canone mensile iniziale di 700 €. Il capitale a disposizione (di 60.000 €) viene investito in un BTP con scadenza tra 25 anni. L’affitto sarà aggiornato ogni anno in base all’indice Istat. L’inquilino dovrà pagare annualmente la registrazione del contratto di locazione.

Differenza rata mutuo-canone e altri costi/benefici

Il modello proposto considera la differenza tra i canoni di locazione e le rate di mutuo. Per esempio, nel primo anno ci sarà una differenza positiva per il locatario (che spende 700 € al mese contro una rata mensile di 755 € per il proprietario). Si considera anche l’eventuale differenza tra i costi di gestione dell’immobile, i costi della locazione e il beneficio fiscale per la detrazione degli interessi.

Risultato finale

Dopo 25 anni, ovvero all’estinzione del mutuo abbiamo calcolato il guadagno ottenuto da entrambi:

- Proprietario (Valore futuro immobile – rate del mutuo) = +83.852 €

- Inquilino (Capitale investito – canoni di locazione + eventuale differenza rata mutuo/canone e altri costi benefici= -174.432 €

Come si può vedere il risultato è a favore di chi ha acquistato.

Trilocale- Acquisto

L’immobile costa 390.000 € e l’acquirente ricorre ad un mutuo a tasso fisso di 25 anni che finanzia il 66% del valore, pagando una rata di mutuo di 1.136 €. Possiede quindi un capitale a disposizione di 150.000 €. L’importo del mutuo comprende anche le spese legate all’acquisto dell’immobile: notaio, intermediazione immobiliare, imposte e bolli.

Egli pagherà i costi legati all’acquisto della casa e all’accensione del mutuo e avrà un beneficio fiscale grazie alla detrazione degli interessi passivi. Inoltre dovrà pagare le spese di gestione dell’immobile (manutenzione straordinaria e assicurazione).

Per calcolare il valore futuro dell’ immobile abbiamo considerato una rivalutazione annua pari alla media dell’indice Istat degli ultimi 10 anni.

Trilocale- Affitto

Chi opta per la locazione paga un canone mensile iniziale di 1.000 €. Il capitale a disposizione (di 150.000 €) viene investito in un BTP con scadenza tra 25 anni. L’affitto sarà aggiornato ogni anno in base all’indice Istat. L’inquilino dovrà pagare annualmente la registrazione del contratto di locazione.

Differenza rata mutuo-.canone e altri costi/benefici

Il modello proposto considera la differenza tra i canoni di locazione e le rate di mutuo. Per esempio, nel primo anno ci sarà una differenza positiva per il locatario (che spende 1.000 € al mese contro una rata mensile di 1.136 € per il proprietario). Si considera anche l’eventuale differenza tra i costi di gestione dell’immobile, i costi della locazione e il beneficio fiscale per la detrazione degli interessi.

Risultato finale

Dopo 25 anni, ovvero all’estinzione del mutuo abbiamo calcolato il guadagno ottenuto da entrambi:

- Proprietario (Valore futuro immobile – rate del mutuo) = +209.445 €

- Inquilino (Capitale investito – canoni di locazione + eventuale differenza rata mutuo/canone e altri costi benefici= -137.334 €

Come si può vedere il risultato è a favore di chi ha acquistato.

Affitto o acquisto a Roma

L’Ufficio Studi Tecnocasa ha valutato la convenienza tra l’acquisto o la locazione di un bilocale di 70 e di un trilocale di 95 mq in una zona semicentrale di Roma.

Bilocale- Acquisto

L’immobile costa 250.000 € e l’acquirente ricorre ad un mutuo a tasso fisso di 25 anni che finanzia l’80% del valore, pagando una rata di mutuo di 875 €. Possiede quindi un capitale a disposizione di 65.000 €. L’importo del mutuo comprende anche le spese legate all’acquisto dell’immobile: notaio, intermediazione immobiliare, imposte e bolli.

Egli pagherà i costi legati all’acquisto della casa e all’accensione del mutuo e avrà un beneficio fiscale grazie alla detrazione degli interessi passivi. Inoltre dovrà pagare le spese di gestione dell’immobile (manutenzione straordinaria e assicurazione).

Per calcolare il valore futuro dell’ immobile abbiamo considerato una rivalutazione annua pari alla media dell’indice Istat degli ultimi 10 anni.

Bilocale – Affitto

Chi opta per la locazione paga un canone mensile iniziale di 850 €. Il capitale a disposizione (di 65.000 €) viene investito in un BTP con scadenza tra 25 anni. L’affitto sarà aggiornato ogni anno in base all’indice Istat. L’inquilino dovrà pagare annualmente la registrazione del contratto di locazione.

Differenza rata mutuo-canone e altri costi/benefici

Il modello proposto considera la differenza tra i canoni di locazione e le rate di mutuo. Per esempio, nel primo anno ci sarà una differenza positiva per il locatario (che spende 850 € al mese contro una rata mensile di 875 € per il proprietario). Si considera anche l’eventuale differenza tra i costi di gestione dell’immobile, i costi della locazione e il beneficio fiscale per la detrazione degli interessi.

Risultato finale

Dopo 25 anni, ovvero all’estinzione del mutuo abbiamo calcolato il guadagno ottenuto da entrambi:

- Proprietario (Valore futuro immobile – rate del mutuo) = +90.077 €

- Inquilino (Capitale investito – canoni di locazione + eventuale differenza rata mutuo/canone e altri costi benefici= -239.540 €

Come si può vedere il risultato è a favore di chi ha acquistato.

Trilocale- Acquisto

L’immobile costa 370.000 € e l’acquirente ricorre ad un mutuo a tasso fisso di 25 anni che finanzia il 73% del valore, pagando una rata di mutuo di 1.184 €. Possiede quindi un capitale a disposizione di 120.000 €. L’importo del mutuo comprende anche le spese legate all’acquisto dell’immobile: notaio, intermediazione immobiliare, imposte e bolli. Egli pagherà i costi legati all’acquisto della casa e all’accensione del mutuo e avrà un beneficio fiscale grazie alla detrazione degli interessi passivi. Inoltre dovrà pagare le spese di gestione dell’immobile (manutenzione straordinaria e assicurazione). Per calcolare il valore futuro dell’ immobile abbiamo considerato una rivalutazione annua pari alla media dell’indice Istat degli ultimi 10 anni.

Affitto

Chi opta per la locazione paga un canone mensile iniziale di 1000 €. Il capitale a disposizione (di 120.000 €) viene investito in un BTP con scadenza tra 25 anni. L’affitto sarà aggiornato ogni anno in base all’indice Istat. L’inquilino dovrà pagare annualmente la registrazione del contratto di locazione.

Diffrenza rata mutuo-canone e altri costi/benefici

Il modello proposto considera la differenza tra i canoni di locazione e le rate di mutuo. Per esempio, nel primo anno ci sarà una differenza positiva per il locatario (che spende 1.000 € al mese contro una rata mensile di 1.184 € per il proprietario). Si considera anche l’eventuale differenza tra i costi di gestione dell’immobile, i costi della locazione e il beneficio fiscale per la detrazione degli interessi.

Risultato finale

Dopo 25 anni, ovvero all’estinzione del mutuo abbiamo calcolato il guadagno ottenuto da entrambi:

- Proprietario (Valore futuro immobile – rate del mutuo) = +166.683 €

- Inquilino (Capitale investito – canoni di locazione + eventuale differenza rata mutuo/canone e altri costi benefici= -170.114 €

Come si può vedere il risultato è a favore di chi ha acquistato.

Commenti recenti